Tabla de Contenido

- 1 Impuesto a la Renta de las Personas Físicas (IRPF): guía práctica para contribuyentes en Uruguay

- 1.1 ¿Qué es el Impuesto sobre la Renta de las Personas Físicas (IRPF)?

- 1.2 ¿Cómo se calcula el IRPF (Impuesto sobre la Renta)?

- 1.3 Franjas de IRPF

- 1.4 Quiénes pagan IRPF en Uruguay

- 1.5 Deducciones IRPF

- 1.6 ¿Quiénes deben presentar una Declaración Jurada por IRPF?

- 1.7 ¿Cuándo es la devolución de IRPF en Uruguay?

- 1.8 Optimizá tu gestión tributaria con Siigo|memory

- 1.9 Artículos relacionados

Impuesto a la Renta de las Personas Físicas (IRPF): guía práctica para contribuyentes en Uruguay

El Impuesto a la Renta de las Personas Físicas o IRPF es un impuesto que se aplica cada año a todos los ingresos de las personas en Uruguay. Entender su funcionamiento te ayudará a cumplir con tus obligaciones tributarias oportunamente, tanto si sos autónomo, si estás por emprender o si sos persona natural. En ese sentido, preparamos este artículo para que conozcas de qué se trata, cuánto debes pagar y, por supuesto, cuándo tenés que declarar o pagar el impuesto.

¿Qué es el Impuesto sobre la Renta de las Personas Físicas (IRPF)?

El IRPF es un impuesto que grava las rentas obtenidas por personas físicas residentes en el territorio nacional. Es de carácter directo y se encuentra regulado en el Título VII del Texto Ordenado de 1996.

Este impuesto se liquida como regla general al 31 de diciembre de cada año. Sin embargo, la reglamentación prevé la realización de anticipos y retenciones para distintos tipos de rentas.

Se aplica bajo un sistema dual que divide a las rentas en dos categorías: Rentas de Capital (Categoría I) y las Rentas de Trabajo (Categoría II). Veamos de qué se trata cada una.

Rentas de Capital (Categoría I)

Aquellas obtenidas por rendimientos de capital, ya sea mobiliario o inmobiliario, así como los incrementos patrimoniales; por ejemplo, arrendamientos, subarrendamientos, cesión de derechos de bienes muebles e incrementos patrimoniales. La tasa general aplicable a esta categoría es del 12%.

Las Rentas de la Capital se tributan vía retención, es decir, la Dirección General Impositiva (DGI) designa agentes responsables de retener el impuesto al titular de las rentas gravadas para después trasladar dicho saldo ante la Administración Tributaria.

No dejes de consultar nuestro artículo especial sobre cómo emitir un recibo electrónico de sueldo en pocos pasos.

Rentas de Trabajo (Categoría II)

Son las rentas obtenidas por prestadores de servicios personales en relación de dependencia o fuera de la relación de dependencia; incluyendo, los ingresos, regulares o extraordinarios, en dinero o en especie. En esta categoría se aplican tasas progresivas que van desde el 10% hasta el 36%.

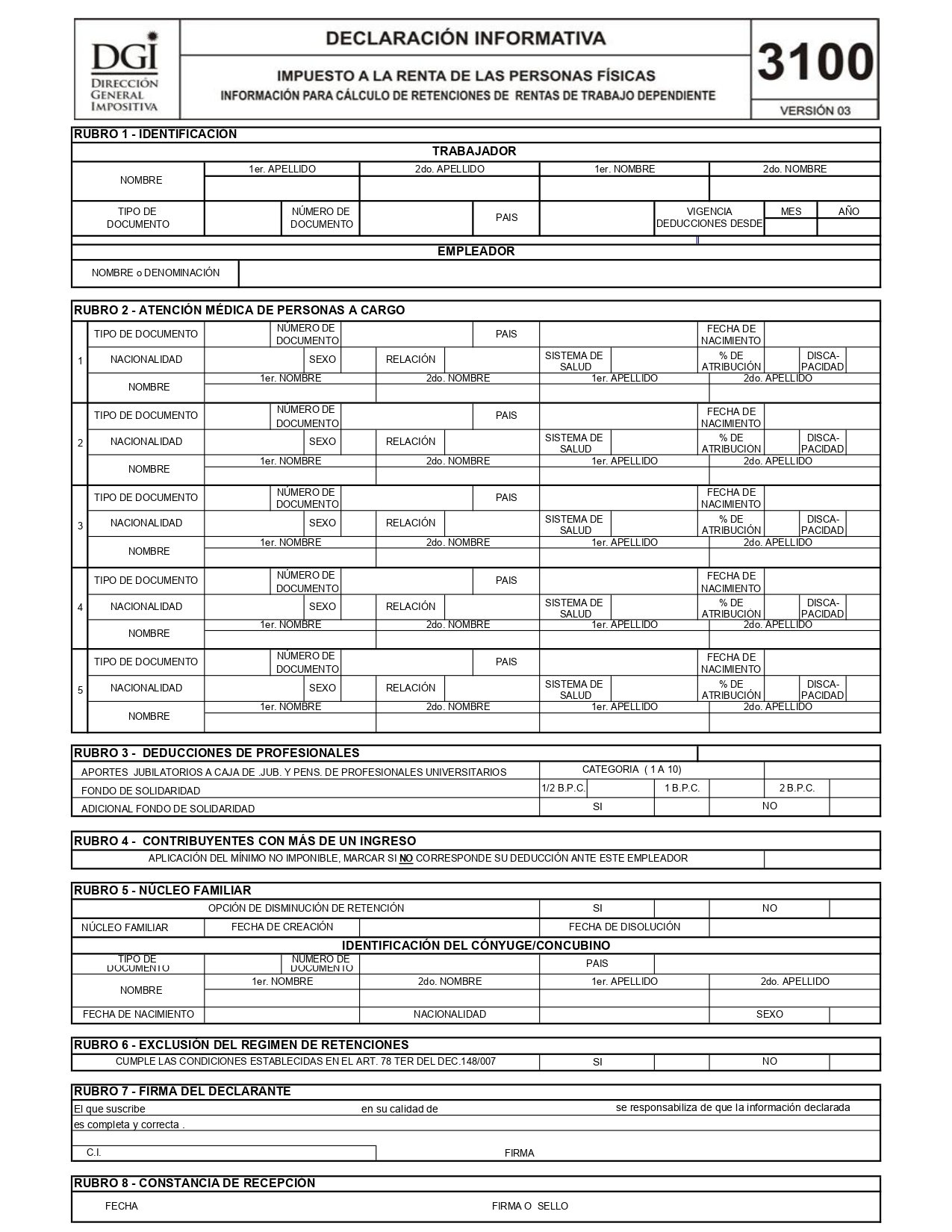

Para las rentas de la Categoría II, los empleadores realizan retenciones mes a mes sobre los sueldos de los trabajadores dependientes a modo de anticipo. Para conocer el importe a retener es necesario que todo trabajador complete el Formulario 3100 (Deducciones del IRPF), un documento que contiene información personal del empleado a efectos del cálculo y al que podés acceder en línea desde el sitio web de la DGI.

Al tratarse de un documento con calidad de Declaración Jurada (DJ) es importante asegurarse de que los datos son precisos y correctos, pues de esta manera la DGI podrá hacer las deducciones fiscales.

Formulario 3100

Fuente: Banco de Previsión Social (BPS)

¿Cómo se calcula el IRPF (Impuesto sobre la Renta)?

Para saber cómo se calcula el IRPF, primero hay que saber diferenciar entre la Base de Prestaciones y Contribuciones o BPC y las franjas salariales.

La BPC es la unidad de referencia que se utiliza para calcular las franjas del IRPF y para el pago de distintas prestaciones sociales, mientras que las franjas determinan la base imponible (porcentaje en específico) que debe pagar un contribuyente.

Para este 2024 la BPC es de $6.177 y la franja mínima de aportes del IRPF se ubica en $43.239. Esto significa que los contribuyentes que tengan ingresos inferiores a este valor estarán exonerados de pagar IRPF.

A continuación te compartimos las distintas franjas de IRPF que se encuentran vigentes.

Franjas de IRPF

| Rangos BPC | Desde | Hasta | Tasa |

| Hasta 7 BPC | 0 | $43.239 | 0% |

| Más de 7 a 10 BPC | $43.240 | $61.770 | 10% |

| Más de 10 a 15 BPC | $61.771 | $92.655 | 15% |

| Más de 15 a 30 BPC | $92.656 | $185.310 | 24% |

| Más de 30 a 50 BPC | $185.311 | $308.850 | 25% |

| Más de 50 a 75 BPC | $308.851 | $463.275 | 27% |

| Más de 75 a 115 BPC | $463.276 | $710.355 | 31% |

| Más de 115 BPC | $710.356 en adelante | 36% |

*Fuente: Banco de Previsión Social (BPS)

Por ejemplo, si alguien tiene un salario de $45.000 nominales (sin considerar las deducciones y retenciones obligatorias en Uruguay), solo pagará una tasa del 10%.

Además, la Base Imponible y las franjas no son las únicas variables que se toman en cuenta para calcular el IRPF. Hay otros factores a considerar, como: los ingresos, el porcentaje (8 o 14%) sobre las deducciones según el importe de las rentas y por supuesto, las circunstancias personales del contribuyente.

¿Cómo hacer el proceso?

Veamos el paso a paso de cómo se calcula el impuesto para trabajadores dependientes para tener más claro el proceso:

- Paso #1. Sumá todos los ingresos brutos anuales obtenidos en la relación de dependencia (excluido el Aguinaldo y Salario Vacacional) y comparalos con las franjas del IRPF. Si el valor obtenido no supera los 7 BPC no tenés que pagar el impuesto. De lo contrario, debés aportar en la franja correspondiente.

- Paso #2. A la suma de todos los ingresos, aplicale la tasa correspondiente a dicho tramo hasta completar el valor de la renta.

- Paso #3. Restá a tu renta anual las deducciones del IRPF (personas a cargo, aportes a la Seguridad Social, entre otros) realizados para que no pagues más impuestos de lo que te corresponde.

- ¡Y listo! Con esta información ya podés conocer el saldo correspondiente al período.

¿Querés aprender a diferenciar entre salario nominal y salario líquido? Echarle un vistazo a este post en el que te contamos todo lo que necesitás saber sobre estos conceptos. Hacé clic acá.

Quiénes pagan IRPF en Uruguay

Uno de los aspectos clave de este tributo es que no todos deben pagarlo: solo las personas físicas consideradas residentes en el país. Se regula según los ingresos percibidos y la situación particular de cada persona.

Sin embargo, la norma permite considerar ciertas deducciones o rebajas, principalmente: los aportes jubilatorios personales al Banco de Previsión Social (BPS), aportes al Fondo Nacional de Salud (FONASA), al Fondo de Reconversión Laboral (FRL), a la Caja de Jubilaciones y Pensiones de Profesionales Universitarios, Fondo de Solidaridad, montos pagados en el año por cuotas de préstamos hipotecarios y una cantidad de dinero determinada por hijos menores a cargo.

A continuación, te compartimos el detalle de las tarifas y valores mensuales para que puedas determinar deducciones.

Deducciones IRPF

Tasa fija mensual de deducciones

| Ingresos nominales IRPF | ≤ 92.655 | Tasa de deducción del 14% |

| > 92.655 | Tasa de deducción del 8% |

*Fuente: Banco de Previsión Social (BPS)

Valores mensuales para determinar deducciones

| Personas a cargo | 20 BPC anuales por cada hijo menor de edad a cargo | $10.295 mensual |

| 40 BPC anuales por cada hijo con discapacidad a cargo | $20.590 mensual |

| Fondo de Solidaridad |

Cat. 1 = 0,5 BPC anuales | 257 |

| Cat. 2 = 1 BPC anual | 515 | |

| Cat. 3 = 2 BPC anuales | 1030 | |

| Cat. 4 = 1 BPC + adicional 5/4 BPC, anuales | 1.158 | |

| Cat. 5 = 2 BPC + adicional 5/4 BPC, anuales | 1.673 |

*Fuente: Banco de Previsión Social (BPS)

¿Quiénes deben presentar una Declaración Jurada por IRPF?

No todos los contribuyentes están obligados a presentar Declaración Jurada del IRPF. Solo algunos contribuyentes tienen esta obligación, incluyendo:

- Los trabajadores independientes, sean profesionales o no, y sin importar si durante el año combinaron su actividad con trabajo dependiente.

- Los trabajadores dependientes que hayan optado por la reducción de la retención del 5% por el régimen de Núcleo Familiar (NF).

- Los trabajadores que tuvieron un solo empleador en el año, superaron el monto establecido (840.345 pesos nominales), pero no percibieron ingresos en el mes de diciembre de 2022.

- Las personas físicas con ingresos correspondientes a arrendamientos que no fueron objeto de retención y que no hayan realizado los anticipos mensuales.

Para hacer este trámite, primero debés completar el Formulario 1102 para Persona Física o el 1103 si elegís tributar IRPF como núcleo familiar que está disponible en el sitio web de la DGI. Luego, tendrás dos opciones para presentarlo:

- En un medio magnético (CD o Pendrive) que podés entregar en las oficinas de Abitab o RedPagos

- Enviarlo directamente por Web

La presentación de la Declaración Jurada deberá hacerse de acuerdo al último dígito de RUT, CI o N.I.E. en las siguientes fechas:

| Último dígito del RUT, C.I.o N.I.E. según corresponda | Fecha 2024 |

| 0-1-2-3-4-5-6-7-8-9 | 8 de julio al 29 de agosto |

*Fuente: Banco de Previsión Social (BPS)

Si querés saber qué son los aportes personales en Uruguay, te recomendamos leer este post.

¿Cuándo es la devolución de IRPF en Uruguay?

Una vez presentada la Declaración Jurada, los trabajadores dependientes podrán saber si existe un saldo a favor y, si es el caso, cobrarlo a través del banco asignado o en las redes de cobranza habilitadas del país.

Para este 2023, la devolución automática del IRPF se realiza en los meses de julio y agosto, según el último dígito del RUT, CI o N.I.E.

Optimizá tu gestión tributaria con Siigo|memory

Ahora es posible contar con las soluciones tecnológicas especializadas de Siigo|memory para gestionar y calcular tus impuestos de forma automática. Nuestros sistemas están actualizados para cumplir con las disposiciones fiscales formales y resulta una herramienta eficaz para mantenerte al día con tus obligaciones tributarias, ya que podés definir y configurar múltiples impuestos según tus necesidades. Además, con nuestros sistemas también podés:

- Generar en tan solo unos minutos los Recibos Electrónicos de Sueldo que necesites con el detalle de las deducciones, los datos de tu colaborador, así como las especificaciones de los montos a pagar

- Ahorrar tiempo en tareas que se pueden sistematizar y enfocarte en hacer crecer más tu negocio o en ayudar a tus clientes

- Mantener todos tus datos almacenados de forma segura en la Nube

Gracias por haber llegado hasta acá, esperamos que puedas aprovechar esta información para que la gestión tributaria sea mucho más sencilla y obtengas excelentes resultados.

![[CTA][UY]PRODUCTO][3][GESTIÓN EMPRESARIAL 2.1]](https://no-cache.hubspot.com/cta/default/2353964/f3012de0-7256-4949-8f1c-8c43ee5e70fc.png)

![[CTA][UY][CONTENIDO][3][IMPULSAR TU NEGOCIO A LA CIMA]](https://no-cache.hubspot.com/cta/default/2353964/7f16b3d0-36bf-4a9b-a18e-839c5b9c3271.png)